マイアドバイザー® 池田龍也 (イケダ タツヤ)さん による月1回の連載コラムです。

目次

【第1回】 池田龍也 の ちょっと気になるニュースから 「円安、円高に一喜一憂するマーケットと植田日銀総裁のかじ取り」

池田龍也⇒プロフィール

▼ マイナス金利解除と円安

3月19日、日銀は長く続いたマイナス金利政策の解除を決めました。この発表の前、マーケットでは、日本の金利が上がれば、日米の金利差が縮小するので円高に動いていくだろうという論説が流れていたのは記憶に新しいところです。

ところがフタを開けてみると、まったく逆に、急激な円安に振れて、あたふたしているという状況です。

この時、日銀は、今後の政策運営について、「当面、緩和的な金融環境が継続すると考えている」として、追加の政策金利の引き上げや急速な政策金利の引き上げには向かわない方針であることを内外に示し、一方で、アメリカはなかなか金利引き下げに踏み切らず、結果的に事前にマーケットが予想していた「日米の金利差が縮小する」動きが加速する状況にならず、マーケットは神経質な動きを続けています。

▼ 円安、円高に一喜一憂するマーケット

ということで、最近、円安、円高の動きが激しく、マーケットが一喜一憂する光景が目立つようになりました。

・3月19日

日銀政策決定会合後、それまでの1ドル140円台後半の水準が一気に1ドル150円台へと円安に振れていきました。

・4月26日

日銀政策決定会合後、さらに円安へ。1ドル158円。

・4月29日

急激な円安、一時1ドル160円台に。34年ぶりの円安。同じ日に、その後154円までもどす荒れた展開。

・5月 1日

米FRBの金融政策発表後、円安傾向やや沈静化。

▼30年ほど前には「円高懸念」だった

実は30年ほど前にも、円ドルレートが頻繁にニュースになっていたことがあります。

「再び急激な円高、1ドル1円の円高になると、輸出企業は、○○億ドルの損失」

1990年代前半、まだまだ自動車や電機など製造業の輸出が日本経済の屋台骨を支えていた時代でしたから、円高が進むとマイナスの影響が出るという文脈です。たとえば、ある企業で輸出によって100億ドルの利益があるとしたら、1円の円高で100億円の利益が吹っ飛ぶという計算になります。

円高が進むたびに、当時の輸出企業のトップに円高の影響についてインタビューに行っていたのを思いだします。当時の財界の国際派といわれた方々は、いちように円高への懸念を示していました。

直近では34年ぶりの円安、1ドル160円ということですが、34年前というのは、ちょうどその頃のことです。当時は「円安懸念」ではなく「円高懸念」だったわけです。円安と円高、どちらが歓迎なのか、時代背景によってその受け止め方が全く逆になっているわけです。その時代その時代で、物差しが変わり「常に正解」なんてものはない、といういい例のような気がします。目の前の騒ぎに目を奪われることなく、何が起きているのかを冷静に見極めていくことが大切なのではないでしょうか。

▼ 日銀の植田総裁のかじ取り1年

昨今の円安騒動は、日銀の一挙手一投足にマーケットが敏感に反応している結果とみることもできます。この1年、日銀は何をしてきたのか、まとめてみたいと思います。

現在の植田総裁が就任したのは去年の4月でした。就任後初の4月の政策決定会合では、

「金融緩和策は、わが国の経済・物価・金融の幅広い分野と、相互に関連し、影響を及ぼしてきた。このことを踏まえ、金融政策運営について、1年から1年半程度の時間をかけて、多角的にレビューを行うこととした」

植田新総裁の執行部は、これまでの金融政策をまずは「レビュー」すると明言しました。そしておよそ1年後の3月19日、日銀は長く続いたマイナス金利政策の解除を決めました。当初のレビューを1年かけて実施、そして方向転換に踏み切ったとみることもできます。

この1年の歩みを見ると、結果論かも知れませんが、植田総裁は段階的に環境整備をして、徐々に、準備を進めてきたようにも見えてきます。

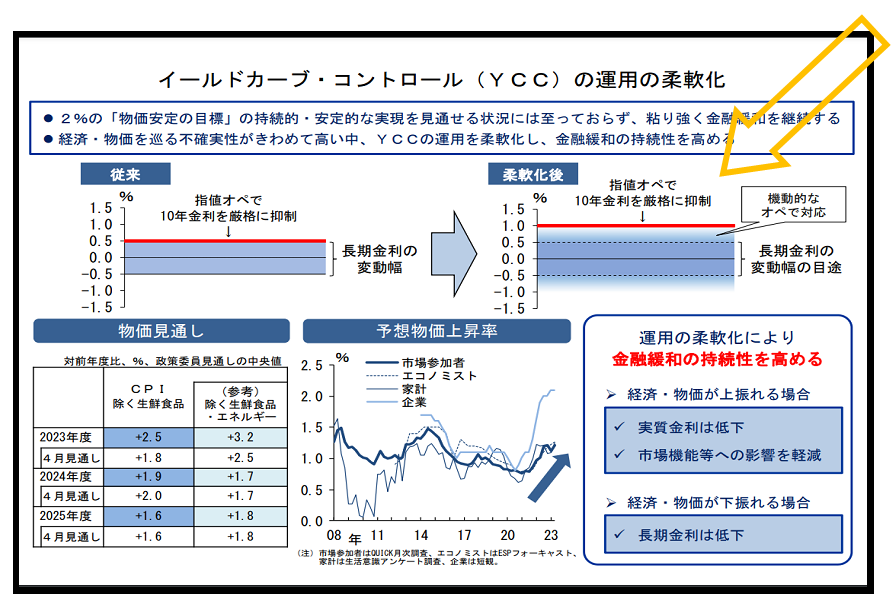

▼ 3か月後の7月の陣=運用の「柔軟化」

去年の7月28日、日銀は政策決定会合で、長期金利の変動幅に変更を加えることを決めました。変動幅を、それまでの「上下0.5%程度」としていたものを、「上下0.5%程度」を目途、と変えました。「目途」というひと言を加えることで、0.5%を越えていくことを許容する、あるいは容認する姿勢を示しました。ただし上限は1%として、それを上回る動きには厳格に対応する、と上限の壁を作ったような形でした。

言ってみれば、これは「じわりと柔軟化」ともいえる変更でした。「事実上の利上げ」という報道もありましたが、そこまで言い切れるかどうか、微妙なかじとりをみせました。この時点では、明確に利上げとなると、時期尚早という反応もあったでしょうから、運用の「柔軟化」ということで、当面の反応を見る形だったのではないか、という感じでした。以下の図が日銀が発表した資料です。矢印のところがポイントです。

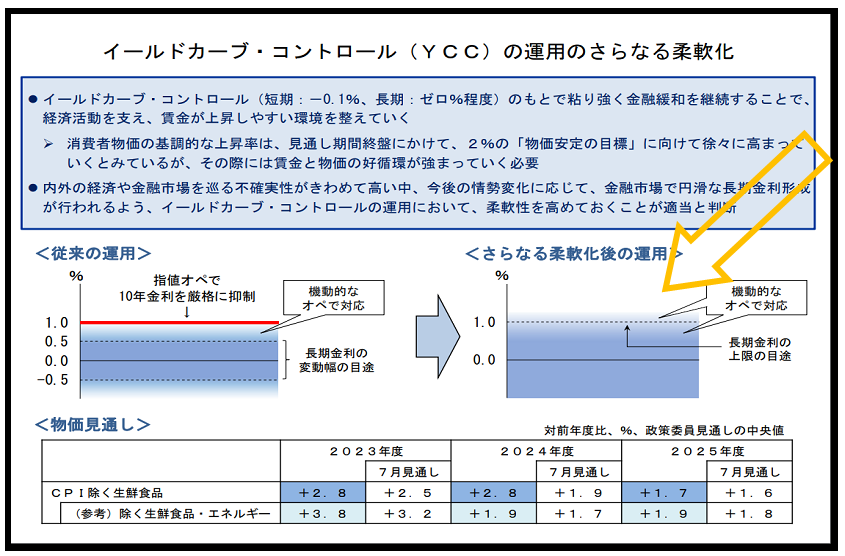

▼ さらに3か月後10月の陣 さらなる「柔軟化」

さらに3か月後の10月31日、長期金利の変動幅を厳格な「上限1%」だったものを「上限1%」目途とさらに柔軟化しました。また「目途」という表現で長期金利が1%を越えることを容認する姿勢を示しました。以下の図が、その時に日銀が発表した資料です。矢印のところがポイントです。

▼ そして金融政策、通常モードに

このように徐々に柔軟な運用を広げて、そして3月、短期金利をベースに金融市場を管理する通常の運営に戻す形となりました。「ついにマイナス金利解除!」と大きなニュースになりました。その際の、発表文にある、その運営方針はきわめてシンプルです。昔はよく見た文言です。

金融市場調節方針

次回金融政策決定会合までの金融市場調節方針は、以下のとおりとする。

無担保コールレート(オーバーナイト物)を、0~0.1%程度で推移するよう促す。

<財務省の元の発表資料の註:この方針を実現するため、日本銀行当座預金(所要準備額相当部分を除く)に0.1%の付利金利を適用する。>

短期金利の指標ともなっていて、金融機関の間で短期の資金の融通をする「無担保コール」資金のレート(金利)を操作して、金利を調整していく、というものです。

従来の通常の金融政策の運営に戻ったという意味では、植田総裁は、就任1年で最大の課題であった、金融政策の正常化を、達成したことになります。

▼大きな2つの課題

ただ、10年にわたる黒田前総裁の「異次元」時代のさまざまな「置き土産」「負の遺産」は、まだまだ多くの課題を残しています。

・ETF(上場投資信託)購入を通じて、株式市場で巨大なプレーヤーだった日銀、いまや多くの企業の大株主

・国債の購入などを柱とする大規模な金融緩和策を進めてきた結果、日本政府の借金である国債の半分以上を日銀が引き受け保有している

この2点、日銀が保有する大量の株式と国債を、今後どう扱っていくかは、大きな課題として植田総裁の肩に重くのしかかっているのも事実です。

この記事へのコメントはありません。