2014

本コラムは、2012年3月~2015年3月に「au one マネー」にて掲載された マイアドバイザー®連載コラムのバックナンバーになります。

週1回、合計4回で完結するスタイルのコラムを、今回の掲載では、4本分を一括で掲載しています。

今回のコラムの執筆者:有田 宏

マイアドバイザー®/優益FPオフィス を通じて対応された業務の権利は、退会時に放棄されているため、マイアドバイザー®(運営者:株式会社優益FPオフィス)に帰属しています。

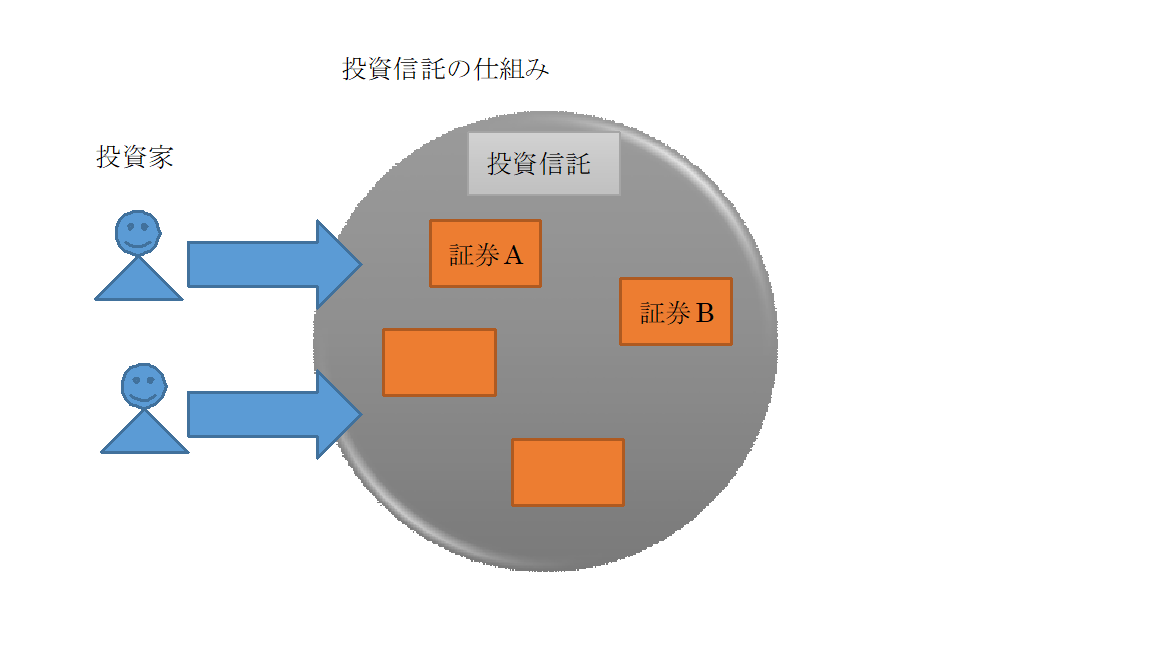

投資信託とはどんなもの?

投資信託とは、大勢の投資家からお金を集めて、それをまとめて数多くの証券などに投資する仕組みです。

投信信託の最大のメリットとして、少額の資金でも分散投資が可能になる、ということが挙げられます。

投資の鉄則として、複数の商品や銘柄に分けて投資をする分散投資があります。ある銘柄が値下がりしても、他の銘柄が値上がりした場合、その損失を補てんすることが出来ます。

また、その会社が破たんした場合、資産は一瞬でゼロになります。これが、もし10の銘柄に分散されていれば、影響は1/10になります。

株式の場合、購入単位は100株単位とか1,000株単位とか会社によってバラバラです。一部のミニ株取引等を除いて、株式に投資する場合は、1銘柄で数十万程度必要とされることが一般的です。これを10の銘柄に投資をしようとすると、最低でも数百万円必要な計算になります。つまり、ある程度まとまったお金が無いと分散投資は難しくなります。

投資信託は、もともと、多くの銘柄に分散して投資をしています。投資信託を購入する場合は最低購入単位の規制は受けません。株式投信であれば、一般的に1万円程度から投資できるものが多いです。1万円程度の少額の資産でも分散投資を実行することが可能になります。

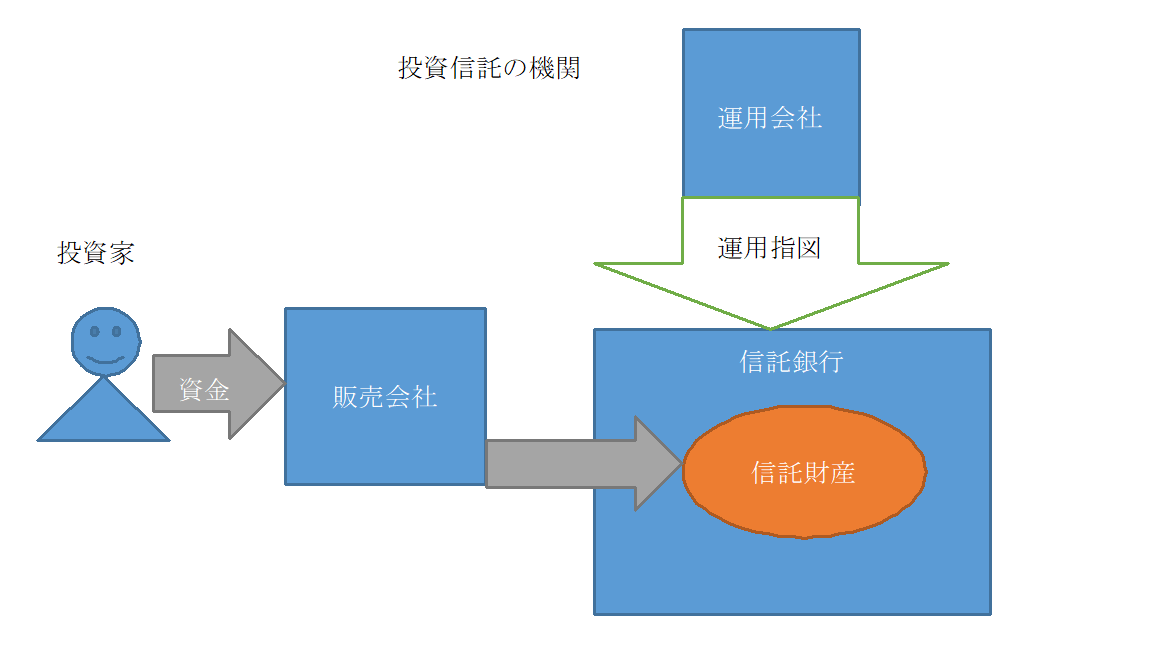

投資信託に関わる機関

1つの投資信託には各種の会社が関与しています。それらを挙げてみましょう。

(1)運用会社

委託者とも言います。ただ信託財産(投資家からお集めたお金)は運用会社には無く、後述の信託銀行にあります。運用会社は、投資信託の運用を判断し、信託銀行に具体的に運用先を指図します。運用会社は投資家と接する機会は少ないですが、投資信託を設計・運用する役割があり、投資信託の中核ともいえる存在です。○○アセット・マネジメントとか○○投信委託と言う会社名は投信運用会社です。

(2)販売会社

投資信託を投資家に販売しているのは販売会社です。投資家にとっては最も身近な存在です。証券会社や銀行がそうです。販売会社は運用に関わることは有りません。投資信託によっては、上記の運用会社が直接投資信託を販売している場合があります。

(3)信託銀行

受託者とも言います。実際に投資信託の財産があるのは信託銀行です。投資信託によって信託銀行は決まっています。運用会社からの指図に従い実際に証券等を売買します。あくまでも運用会社の指図ですから、信託銀行独自の判断をすることは有りません。

財産は、信託財産として分別管理されており、信託銀行が破たんしたとしても影響は有りません。

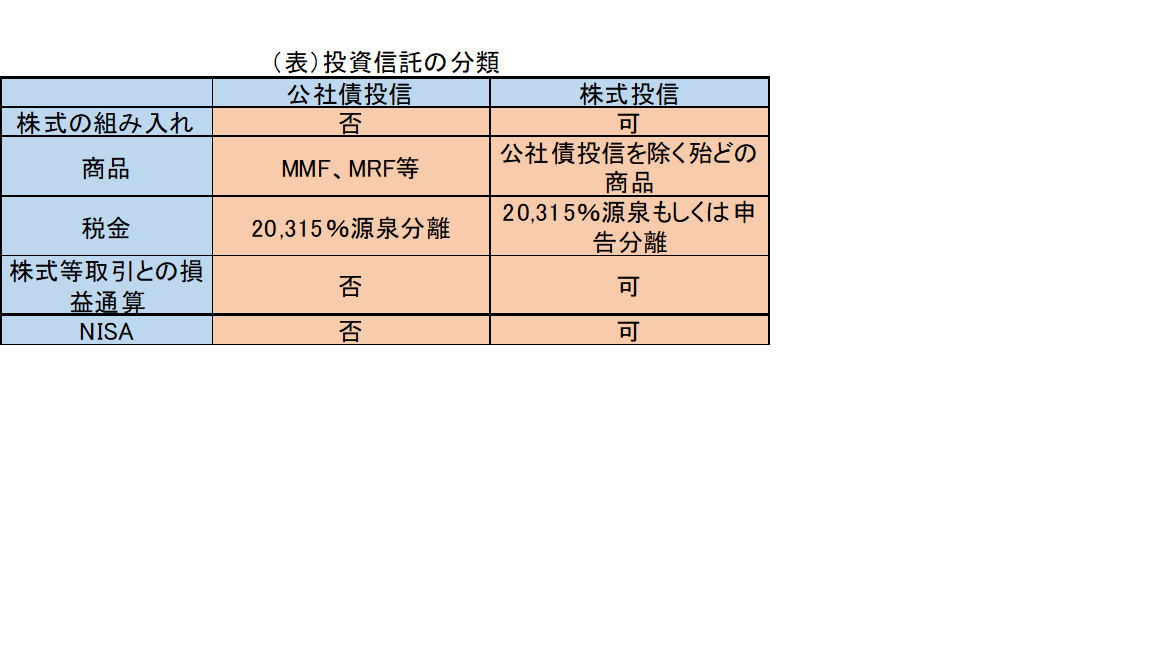

投資信託の分類

投資信託の分類には、投資対象による分類、アクティブ型とインデックス型など運用手法、オープン型やクローズド型などの期間、非上場とETFなどの上場投資信託などの分類があります。ここでは公社債投信と株式投信による、制度上の分類について説明します。

(1)公社債投信

公社債投信の定義は株式を一切組み入れず、公社債等を中心に運用する投資信託です。商品としてはMMF、MRFなどが有ります。

(2)株式投信

株式投信の定義は株式を組み入れて運用することが出来る投信のことです。”出来る”ですから、株式を組み入れなくとも定義に外れるわけではありません。実際に株式を全く入れずに運用しているものもあります。”名は体を表さず。”目論見書等で運用方針を確認しておくことが必要です。

この他にも両者には税金の扱い方が違います。公社債投信は債券の税制に準じますが、株式投信はたとえ債券で運用していたとしても、株式に準じます。公社債投信はNISAに入れることはできませんが、株式投信は出来ます。

公社債投信は制度が厳格に決められている一方、株式投信は比較的自由に商品が設計できます。他にも、株式投信であれば他の株式等の損益通算が可能、というように税制面でも有利な面もあり。資産運用の主流は株式投信になっています。

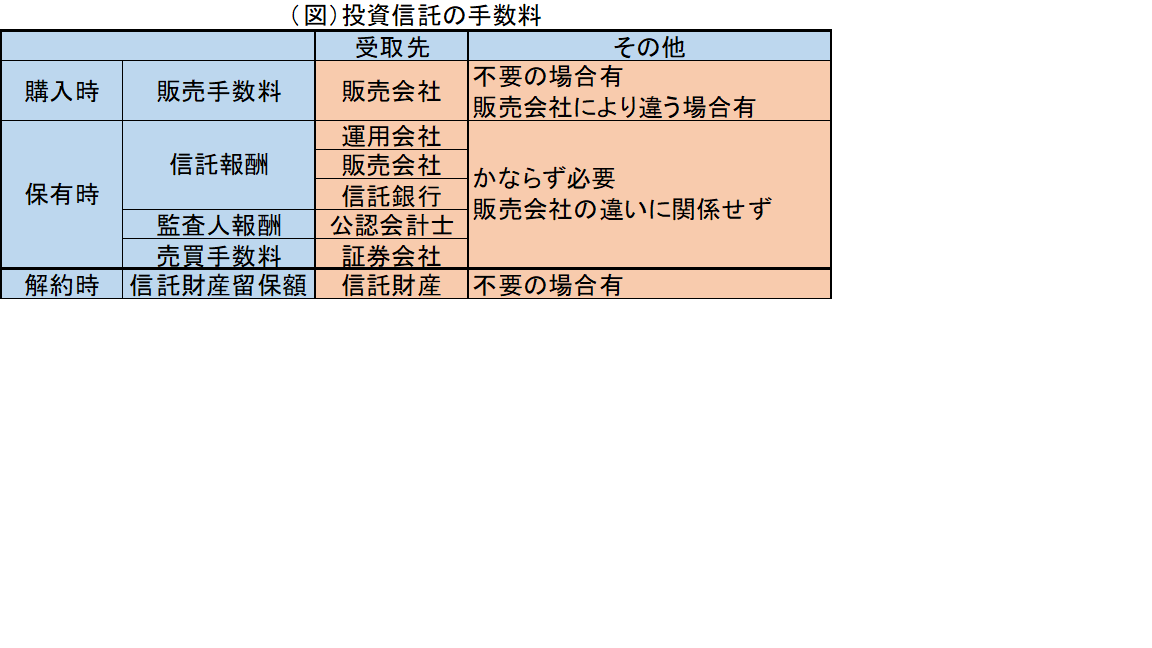

投資信託の手数料

少額から手軽に分散投資が出来る、これは投資信託の大きなメリットです。しかし、メリットを享受するにはタダという訳にはいきません。コストを負担しなければなりません。コストには購入時の販売手数料、保有時の信託報酬、解約時の信託財産留保額等が有ります。

(1)販売手数料

購入時に販売会社に支払う手数料です。不要のものもあります。同じ投資信託でも販売会社が異なる場合、手数料が違うことが有ります。

(2)信託報酬

保有時に信託財産から日々引かれます。率は年率で表示されます。販売会社により異なることはなく、同じ投資信託であれば全て同率です。差し引かれた信託報酬は運用会社、販売会社、信託銀行に分けられます。上場投資信託であるETFは、販売会社が有りませんので、その分は手数料が安くなります。

(3)信託財産留保額

解約時に差し引かれます。不要の投資信託もあります。差し引かれた額は投資信託の財産に加えられます。つまり、他の投資家の財産となります。

(4)その他

公募の投資信託は、公認会計士による義務付けられていますので監査費用が必要です。この他にも証券売買時の仲介手数料などが有ります。

販売手数料は販売会社により異なるなることが有りますので、購入前に各販売会社の手数料を比較してみるのも良いでしょう。信託報酬は、同じような運用の別の投資信託と比較するのも良いでしょう。また、信託報酬が低めのETFも選択肢に加えてみることもあり得ます。

この記事へのコメントはありません。