マイアドバイザー® 池田龍也 (イケダ タツヤ)さん による月1回の連載コラムです。

経済ニュースを見るための10本の柱

シリーズ企画、経済ニュースの取扱説明書。経済ニュースの10本の柱は以下の通りです。(私見もふくめています)

① GDP

② 金融政策

③ 日本の財政

④ 景気動向を見る主な経済指標

⑤ マーケットの動き

⑥ 消費動向

⑦ 貿易

⑧ 企業活動

⑨ 世界経済のポイント

⑩ 高齢化社会の課題と諸問題

今回のテーマは、「消費動向」についてです。

池田龍也⇒プロフィール

「消費動向」がなぜ注目されるのか

私たちがいろいろ欲しいものを買ったり、日々の生活のために食料品や日用品を買ったりする消費活動は、実は日本経済にとっても大きな意味があります。

個人個人の消費は、日本全体で考えると莫大な経済活動になっているからです。

消費というと、身近な日々の生活の当たり前の活動なので、なかなか実感が湧かないのですが、消費者として生活していること自体が、日本の経済の活力につながっています。

GDPの中の消費の影響力

GDP(国内総生産)は、その国の経済状況を反映しています。

世界各国の経済規模の比較についても、GDPが使われていますし、そのGDPの変化率が、その国の経済成長率になります。

この稿でもすでにお伝えしましたが、そのGDPの内訳をみてみると、個人消費のウェイトが半分以上を占めています。

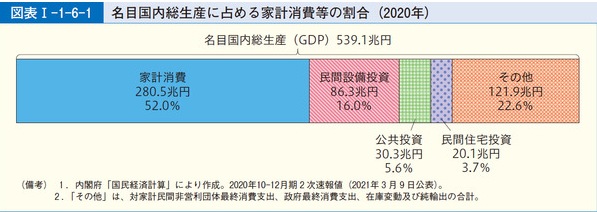

下の図にありますように52%が消費、ついで設備投資が16%と、民間の活動の中でも、とりわけ大きなウェイトを占めていることがわかります。

令和3(2021)年版消費者白書(第1部 第1章 第6節 (1)家計消費、物価の動向)より

https://www.caa.go.jp/policies/policy/consumer_research/white_paper/2021/white_paper_118.html#zuhyo-1-1-6-1

消費者物価指数

現在、日本政府や日本銀行が、長いデフレ時代からの脱却を目指しているのは、ご承知の通りです。日本銀行はこの春、総裁が交代しましたが、いまも超低金利政策は続いています。

日本銀行は、この間、経済を活性化し、消費も活発化するために、金融緩和を続けていますが、日本銀行が掲げている「消費者物価指数の上昇率を2%にする目標」はまだ達成されていません。

実際の、直近の消費者物価指数をみると、8月の消費者物価指数は前年同月比3.1%の上昇でした。

これは食品やガソリンなどの値上がりが反映されていますが、まだまだこれは一時的なもので、日本銀行の言い方を借りれば、「賃金上昇を伴って持続的、安定的に物価が上昇している状態」、あるいは「そういった状態を見通せる状況」には至っていないという説明です。

したがって、まだ粘り強く現在の金融緩和政策を継続していく必要があるというわけです。

なかなか動かない金融資産

消費が活発になるためには、家計にも余裕が必要です。そして家計に余裕を持たせるためには3つの方法があります。

・収入を増やす

・支出を減らす

・資産を運用する

賃金がなかなか上がらない中で、多少賃金が上がっても、物価も上がって相殺されてしまい、実質的な賃金がなかなか上昇しない状況が続いています。

そういった状況の中で、収入を増やすのはなかなか難しい状況です。

そこで登場するのが、資産の運用という観点です。

消費活性化につながるひとつの方策です。

金融資産2115兆円

日本全体の個人の金融資産は、直近の統計で、2115兆円という途方もない金額です。

よく言われてきたのだが、その多くが通常の預金や現金で持たれていて、運用をしていないのはもったいない、という論調です。

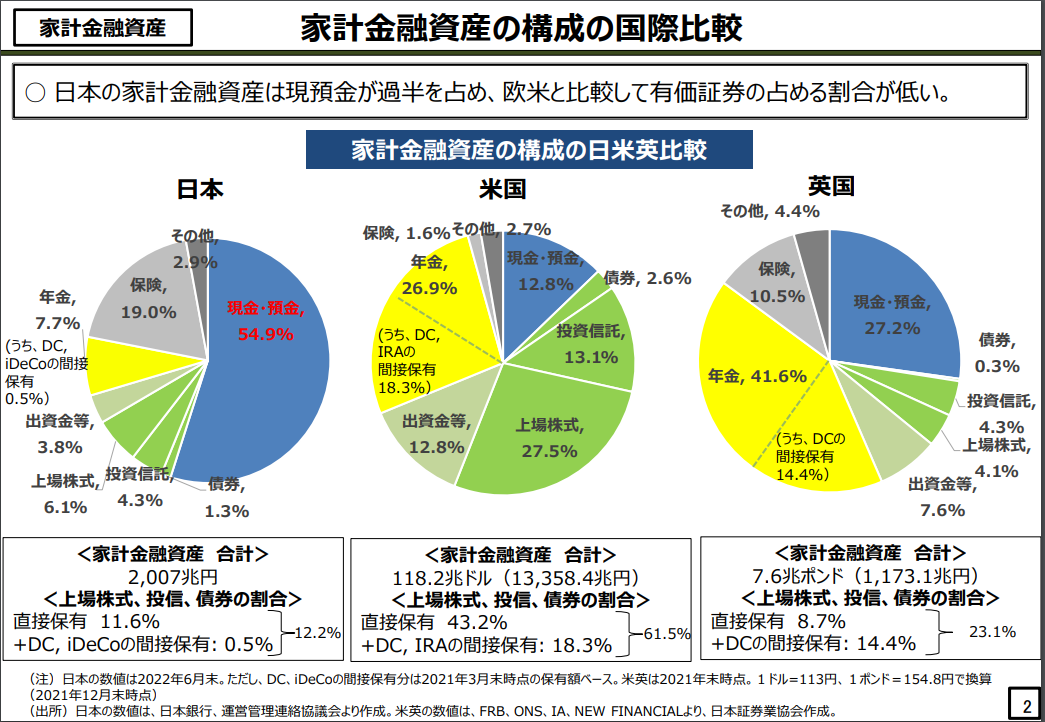

下のグラフを見てください。

たしかに、個人の金融資産の55%近くが、現金や預金で持たれています。

一方で、アメリカは多くの資産が投資、運用に回っているのがわかります。

じゃあアメリカのように、金融資産を投資、運用にふり向ければ人生安泰かというと、そう簡単ではありません。

日米で投資環境は全く違うからです。

内閣官房 新しい資本主義実現本部事務局

第1回資産所得倍増分科会配布資料一覧(2022年10月17日)

https://www.cas.go.jp/jp/seisaku/atarashii_sihonsyugi/bunkakai/sisanshotoku_dai1/index.html

資産所得倍増に関する基礎資料集

https://www.cas.go.jp/jp/seisaku/atarashii_sihonsyugi/bunkakai/sisanshotoku_dai1/siryou3.pdf

衝撃の森長官発言

日本では貯蓄から投資へ、という流れがなかなかできない中で、かつて金融界に激震が走ったことがあります。

いまから6年余り前の2017年4月7日のことでした。

日本の資産運用のプロたちに向けて、監督官庁である金融庁のトップが、顧客本位のサービスをやっていないのではないか、と苦言を呈したのです。

当時の金融庁の森信親長官が、日本証券アナリスト協会のセミナーで講演をした時のことです。

題は「日本の資産運用業界への期待」。その内容は以下の通りです。(抜粋)

(筆者註:以下の原文はもっと過激です)

https://www.fsa.go.jp/common/conference/danwa/20170407/01.pdf

このように、森長官(当時)は、実際のデータを示しながら、大胆かつ踏み込んだ発言をして当局が抱える危機感を率直に表明しました。

しかし、6年余りたったいまも、状況はあまり変わっていません。

直近の統計でも2115兆円の金融資産のうち、現金と預金が50%以上を占めています。

金融機関が、顧客本位のサービスをないがしろにしている、とまではいわないにしても、資産を持っている人たちが、安心して金融機関に預けて資産を増やせるとは思っていないことが、この結果にあらわれているのではないでしょうか。

日本の2000兆円を超える金融資産は、高齢者が多く保有しています。

バブルの悲惨な結果も目撃、体験してきた高齢者世代は、多くの人たちがバブルに踊ったあの頃を思い起こし、安易に儲け話にのったらロクなことはない、ことをよく知っています。

いくら投資へ投資へと、声高に叫んでも、そこが変わったと投資家たちが納得しない限り、巨大な金融資産が運用に向かい、それが消費の活性化にもつながるのは、容易なことではないといわざるを得ません。

この記事へのコメントはありません。