【 2009年 第 12 回 】2009年のマーケット 資産運用

有田 宏(アリタ ヒロシ)⇒プロフィール

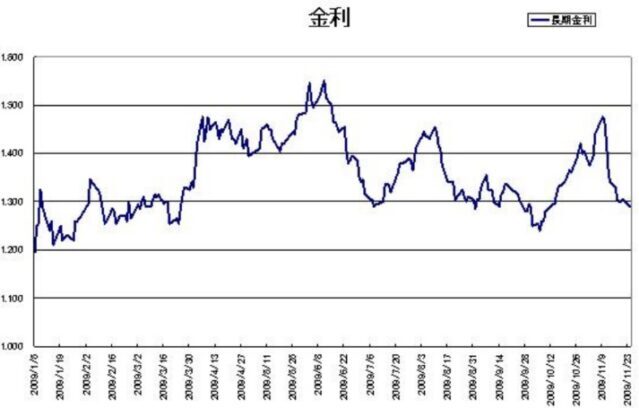

上は日経平均株価、アメリカ・ダウ平均株価(注1)、日本10年物国債利回り。2009年年初より11月24日までのグラフ。10月以前と比べ11月に奇妙な動きが見れる。

1.日本の株価とアメリカの株価

年初より日米の株価はそれぞれ変動の方向がほぼ同一方向という高い連動性を保っていたが、11月にはいるとアメリカの株価は上昇する一方日本の株価は下落、という逆方向への動きを示すようになった。

(一方が休日の場合は除外して計算)

日米の株価の各月ごとの相関係数(注2)を計算したところ、10月までは9月はわずかながらマイナスとなっているがその他の月はプラス、特に1,2,3,7,10月は大きなプラスの相関係数を示している。それが11月にはマイナス0.41となっている。

2.長期金利と株価の動き

株価の上昇に伴い長期金利も上昇。これは今後の景気回復期待を先取りした、いわゆる“良い金利上昇”。“悪い金利上昇”とは国債の将来のデフォルトリスクを現したリスク・プレミアムの上昇を反映した金利上昇。

これも10月までは株価上昇と利回り上昇、株価下落と利回り下落と、方向としては同一の傾向が強かったが、11月上旬には株価下落と利回り上昇と逆方向の動きを見せた。

この間の利回りの最高値は11月9日の1.475%。日本と同様に政策金利がゼロに近いアメリカの長期金利は3%を超えているのに比べ、日本の長期金利水準は低く、さらに11月中旬以降に利回りが下落に転じたので、これが即“悪い金利上昇”と判断するのは早計だろう。

しかし11月上旬の長期金利と株価のこれだけはっきりとした逆方向への動き。特に先進国で最悪と言われる財政の日本では、“奇妙な動き”も重大な病状の兆候を現していることも考えられる。

3.ドル安から円高へ

グラフにはないが、2009年7月頃より他の通貨に比べドルが徐々に安くなり始めたが、11月末のドバイの政府系ファンドの資金繰り危機をきっかけとして、ドルを含めた他の通貨に比べ円が急上昇。昨年のリーマン・ショック以来の金融危機も、まだ完治していないことを物語っている。

思い起こせば2007年8月に世界を巻き込んだサブ・プライム問題、2008年8月頃には落ち着きを見せ、峠を越えつつあると思ったその直後のリーマン・ショック。危機の病巣はまだまだ変異を繰り返し転移することも考えられる。

各国政府の対策に支えられたマクロ経済、投資家のリスク回避性向より、当面はマーケットも神経質な動きになることも考えられる。

(注1)現地時間11時の価格

(注2)二つの指標間の連動性を示し“+1”から“-1”で示す。“+1”に近ければ正の相関関係、“-1”に近ければ負の相関関係がある。下記の式で算出される。

この記事へのコメントはありません。