マイアドバイザー® 池田龍也 (イケダ タツヤ)さん による月1回の連載コラムです。

目次

【第4回】 池田龍也 の ちょっと気になるニュースから 「マーケット激震、世界は激動時代を迎えるのか」

池田龍也⇒プロフィール

▼ 上がれば下がる!下がれば上がる!

かつて著名なエコノミストに「株の値上がり値下がりは、なぜそう動くのか、どこで見分ければいいんですか」ときいたことがあります。回答は「マーケットは、上げれば下がるし、下がれば上がるんです。それが短期で動くのか、長期で動くのか、はありますけど」というコメントでした。

ただそれでは、新聞やテレビのニュースは、原稿にならないので、記事を書かなければならない記者たちは、日々、理由を探し、原因らしきものを推定し、いつ以来の水準、何か月ぶりの値下がり、値下がりの要因は・・・、などとなって記事では見出しが躍りまくる、ということになります。マーケットの数字にどのような意味を持たせるかは書き手の腕の見せ所というわけです。

「人々は納得できる、ものがたり、ストーリーを求めているんです。予測ではなく、分かり易い分析と見通し、と言い換えてもいいかもしれません」とそのエコノミストは語っていました。

▼ 記者たちはマーケットの伴走者

東京証券取引所

マーケットの記事を書く新聞やテレビの記者たちは、だいたい兜町の東京証券取引所の中にある記者クラブ(通称「兜クラブ」)に所属しています。彼らは、日ごろから、実際の取引を行っている市場の当事者だったり、証券会社の株式部長とか証券系・銀行系のアナリスト、シンクタンクのチーフエコノミストといったマーケットの専門家に取材して、分析を聞いたり、ブリーフィングを聞いたりしているので、発想が、どうしても証券市場、マーケットの関係者の方々の物差しに引っ張られてしまう傾向があります。つまり、ちょっと語弊があるかも知れませんが、金融商品の売買で、商売をしているマーケット関係者の考え方、思考回路に、無意識のうちに、寄り添う形で記事が出来上がっているのかもしれないのです。もちろん幅広く情報収集をして公平な記事を書こうとしているわけですが・・・。

意図的に自分の投資スタンスに都合がいいように語ったり、分析を公表したりするのを「ポジショントーク」といいますが、現場では、取材者もこれに気をつけなくてはならないと、よく言われます。

▼日本の株価がかつてないほど乱高下

(※このパートは資料として見ていただき次の▼へ飛んでいただいても結構です)

(※あるいは赤字部分のみ追っていただいてもOKです)

とはいっても、このところのマーケットの動きは、激しいものがありました。ざっとこの1週間余りのニュースの動きをメモしてみます。ご承知の通り、メモするだけでも目まぐるしい動きです。

7月31日 日銀は、31日まで開いた金融政策決定会合で、政策金利を0.25%程度に引き上げる追加の利上げを決定。日経平均株価は3日続伸し、終値は前日比575円87銭(1.49%)高の3万9101円82銭だった。

31日の東京外国為替市場では、円高ドル安が加速し、円相場は一時、1ドル=150円台まで値上がり。1ドル=150円台となるのはことし4月以来、およそ4か月ぶり。

8月1日 日経平均は急落、下げ幅は一時1300円を越え、終値は975円49銭安の3万8126円33銭。

円相場は4か月半ぶりの円高水準一時1ドル148円51銭に急伸。

アメリカは政策金利を据え置いたが、パウエルFRB議長が会見で「9月に利下げが検討される可能性がある」と述べた。

アメリカ利下げ、日本利上げ見通しで、金利差縮小で円買いドル売りへ。

8月2日 日経平均は急落、終値2216円63銭安の3万5909円70銭。

ブラックマンデー以来の史上2番目の大きな下げ

アメリカの経済統計(雇用統計)が景気減速を示唆=米株価下落

円相場一時1ドル147円台前半

(3月中旬以来4か月半ぶりの円高ドル安)

8月3日 2日のニューヨーク株式市場はアメリカの雇用統計を受けて景気減速への警戒感が高まり、ダウ平均株価は一時、900ドルを超える大幅な値下がり。また、外国為替市場では円高が加速し、円相場は一 時、1ドル=146円台半ばまで値上がりた。1ドル=146円台をつけるのはおよそ4か月半ぶり。

8月5日 日経平均は急落、終値4451円28銭安の3万1458円42銭

年初来最安値。

ブラックマンデー以来の史上最大の大きな下げ

円相場は1ドル141円台で7か月ぶりの円高ドル安水準

8月6日 日経平均は急反発、終値3217円04銭高の3万4675円46銭

上げ幅過去最大

取引時間中の上げ幅も3453円で過去最大

円高一服で製造業の輸出採算悪化懸念も一服

アメリカの経済統計で景気の底固さ確認=過度な懸念後退

(7月のサービス業の「景況感指数」は51.4となり、景気が拡大しているか縮小しているかの節目となる50を上回る)

円相場下落1ドル146円38銭

(一時141円69銭7か月ぶりの円高ドル安)

8月7日 7日の東京株式市場は、取り引き開始直後から幅広い銘柄に売り注文が膨らみ、日経平均株価は一時900円以上値下がりした。

しかし、日銀の内田副総裁が講演で「金融資本市場が不安定な状況で利上げをすることはない」などと発言したことから、市場では当面、緩和的な金融環境が続き景気が下支えされるのではないかとの見方が広がって株価は一時1100円以上値上がり。

日経平均株価、7日の終値は6日より414円16銭高い、3万5089円62銭。追加利上げが遠のき円高一服との見方が広がる。

▼この激動、マーケットのストーリーは?

この記事をよくよく見ていると、市場がどこに反応しているのかがよく分かります。ポイント下線部分。結局アメリカの景気動向がどうなるのか、そしてそれと連動するアメリカの金利動向がどうなるのか、さらに日本の金利動向の相対関係ということになります。

風が吹けば桶屋がもうかる、といってはたとえが卑近すぎますが、最近のこの激しいマーケットの動きは、そのストーリーで見ることができます。

今、もてはやされているストーリーは、

・アメリカの景気がどうなるのかにピリピリしている

・アメリカの景気動向に応じてFRB(連邦準備制度理事会)が金利を下げるのか

・これまでそろそろ利下げかという予測に対してアメリカの景気は意外に力強かった

・アメリカの景気が底堅い中、FRBは利下げに踏み出せず、今に至っている

・日本では日銀がマイナス金利政策を解除して金利引き上げの方向に向かっている

・日米金利差が縮まれば円買いが加速して円高ドル安が進む

という中で、アメリカの景気動向が堅調に見えれば、アメリカの金利引き下げ遠のく、日米の金利差縮まらず、円買いにならず、結果、円高にもならず、日本の輸出産業堅調に。逆にアメリカの景気動向に陰りが見えれば、アメリカの金利引き下げへの動きへ、日米金利差縮小、円買い、円高、という流れになってきています。

このようなストーリーの中で、今回の動乱は説明することができます。「国境なき投資パワー」ともいうべき目には見えない勢力、世界中を国境など関係なく蠢く巨大なマネーが、どこが儲かるかを虎視眈々と見つめながら、世界中のマーケットの中でどこが最適解なのかを求めながら、日々矛先を変えながら動いているように見えます。それがグローバル化した金融市場の実像です。

▼ わずか4日でアメリカの景気が「減速」から「底堅い」に

実際にこのストーリーがどう作用しているかを見てみましょう。繰り返しになりますが、

8月2日の動きを見ると、

アメリカの雇用統計が景気減速を示唆⇒米株価下落⇒FRB金利引き下げ圧力強まるとの予測⇒日米金利差縮小か⇒円買い1ドル147円台前半4か月半ぶりの円高ドル安に

これが、風が吹けば桶屋が儲かるというストーリー、仮説、連想です。

ところが、その4日後の8月6日には、逆に、

アメリカの経済統計 (7月のサービス業の「景況感指数」)で景気の底堅さ確認⇒過度な景気悪化懸念は後退⇒FRBの金利引き下げ遠のく⇒円高一服で製造業の輸出採算悪化懸念も一服⇒日経平均は上げ幅過去最大

これらの記事によれば、わずか4日で、アメリカの景気が、「減速」から「底堅い」にかわっているわけですが、書いている記者も、なんかおかしいと思わないのでしょうか。経済指標を受けて、市場関係者は、そのように受け止めて、とか、経済指標の発表にマーケットはこのように反応し、とか、一歩離れて、市場を語るような記事にならないものかなあと思わざるをえません。そうでないと、マーケットが動くたびに、取材先が言う通りの記事を書き、結果として矛盾する記事を書き続けることになります。

実体経済が4日で急変するわけはないのですが、アメリカ経済がどうなるのかに関心が高まっている中で、経済統計が出るたびに、マ―ケットもメディアも、右往左往、おろおろする展開になっているといわざるをえません。

▼ この激震は春の日銀のマイナス金利解除から

もうひとつ、一連の流れを見てみると、日米金利差がどうなるかについて、縮まる、あるいは縮まらない、という思惑、予測でマーケットが動いていることがわかります。その思惑、予測が食い違うと、またマーケットが大きく動く、という特徴があります。

この春、3月19日、日銀は長く続いたマイナス金利政策の解除を決めました。この発表の前、マーケットでは、日本の金利が上がれば、日米の金利差が縮小するので円高に動いていくだろうという論説が流れていたのは記憶に新しいところです。

ところがフタを開けてみると、まったく逆に、急激な円安に振れて、あたふたしているという状況がありました。

この時、日銀は、今後の政策運営について、「当面、緩和的な金融環境が継続すると考えている」として、追加の政策金利の引き上げ、急速な政策金利の引き上げには向かわない方針であることを内外に示し、一方で、アメリカはなかなか金利引き下げに踏み切らず、結果的に事前にマーケットが予想していた「日米の金利差が縮小する」動きが加速する状況にならないと受け止められたわけです。

・3月19日

日銀政策決定会合後、それまでの1ドル140円台後半の水準が一気に1ドル150円台へと円安に。

・4月26日

日銀政策決定会合後、さらに円安へ。1ドル158円。

・4月29日

急激な円安、一時1ドル160円台に。34年ぶりの円安。同じ日に、その後154円までもどす荒れた展開。

・5月 1日

米FRBの金融政策発表後、円安傾向やや沈静化。

▼ さてわれわれはどうしますか

上がれば下がる、下がれば上がる、って吞気なことを言っていますが、投資家たちは、いまいろいろ迷いの中にあると思います。新NISAどうする、長期・分散でいいのか、投資、運用の世界では、いろいろノウハウが語られていますが、正解はどこにあるのでしょうか。

ある資産家の話。かつて、リーマンショックの時、はやり始めていた、ファンドラップ口座(SMAともいっています)が半額以下まで値下がりしていた中で、その急落した状況を見て、証券会社の担当者がひとこと。「もう一口買いませんか、いまが絶好の買い時です」といったそうです。その時は激しい怒りとともに「そんな馬鹿な!」と思ったそうですが、その後、基準価格は回復し、「あの時もう一口買っていれば大きなプラスになっていたなあ」とあとからしみじみ思ったそうです。

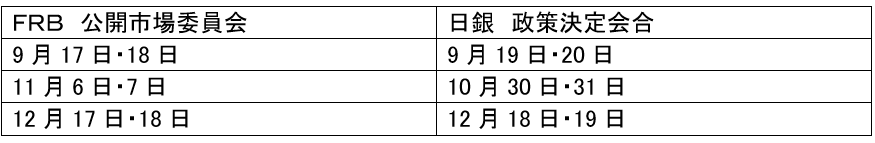

さて、マーケット動乱の時代、どう見極めるのか、その方程式は、すでにお伝えした通りです。ご参考に日米両国の金融政策当局の金利を決める会合のスケジュールをここに記載しておきます。この日にはマーケットがいろいろ動くことになると思います。

ということで、冒頭、タイトルに、「マーケット激震、世界は激動時代を迎えるのか」と書きましたが、激震、激動しているのは、マーケットとメディアなんじゃないかと思います。メディアの見出しに振り回されることなく、自分なりの尺度で、自分の目で確かめて、実体経済をきちんと見極めていけば、右往左往することはないような気がします。

この記事へのコメントはありません。